El Impuesto sobre el Valor Añadido (IVA) es uno de los tributos más relevantes en el sistema fiscal, ya que afecta a la mayoría de las transacciones comerciales. Dentro de este marco, el concepto de IVA repercutido juega un papel clave en la gestión contable y tributaria de las empresas. Este término hace referencia al impuesto que un negocio o profesional aplica a sus clientes al vender bienes o prestar servicios, convirtiéndose en un intermediario entre el consumidor final y la Administración Tributaria.

En este artículo, exploraremos en detalle qué es el IVA repercutido, cómo se calcula, su importancia en la estructura fiscal y las obligaciones que conlleva para los contribuyentes. Además, analizaremos su impacto en la contabilidad empresarial y su relación con el IVA soportado, otro concepto crucial para entender el funcionamiento del sistema de liquidación del IVA. Acompáñanos a desglosar este tema fundamental para cualquier negocio que opere dentro del marco de la economía formal.

¿Qué es el IVA repercutido?

El IVA repercutido es el Impuesto sobre el Valor Añadido que un comerciante o empresario carga a sus clientes al vender un bien o servicio. En términos prácticos, es el importe del IVA que figura en la factura que el vendedor emite al comprador.

Características principales:

- Es el vendedor quien actúa como intermediario entre el cliente y la Administración Tributaria. Este impuesto no es un ingreso para el vendedor, ya que debe entregarlo al Estado.

- Se calcula aplicando un porcentaje (el tipo impositivo correspondiente) sobre el precio del bien o servicio antes de impuestos. Los tipos impositivos del IVA pueden variar dependiendo del país y del tipo de producto o servicio (en España, por ejemplo, hay un tipo general del 21%, uno reducido del 10% y uno superreducido del 4%).

- El IVA repercutido se registra en los libros de contabilidad del vendedor y debe ser declarado en las liquidaciones periódicas del IVA. En estas liquidaciones, el vendedor resta el IVA soportado (el IVA que ha pagado por las compras y gastos de su actividad) del IVA repercutido, y el resultado es lo que se paga o se devuelve.

Si lo vemos aplicado a la práctica, Imagina un comerciante vende un producto por 100 euros (base imponible) y aplica un IVA del 21%. El precio total que paga el cliente será 100 € + (21% de 100 €) = 121 €. De esos 121 €, los 21 € son el IVA repercutido, que el comerciante deberá declarar y entregar a Hacienda.

¿En qué modelo de Hacienda se presenta el IVA repercutido?

En España, el IVA repercutido se presenta ante Hacienda a través de los modelos tributarios diseñados para la declaración y liquidación del IVA. Los principales modelos relacionados son:

1. Modelo 303: Autoliquidación del IVA

Este es el modelo principal para declarar y liquidar el IVA. Aquí se refleja:

- El IVA repercutido : Las importaciones de IVA cobrados a los clientes en las ventas o prestaciones de servicios.

- El IVA soportado : Las importaciones de IVA pagadas en compras o gastos relacionados con la actividad económica.

La diferencia entre ambos (IVA repercutido – IVA soportado) determina si hay que ingresar dinero a Hacienda o, por el contrario, existe un saldo a favor del contribuyente (que puede compensarse en períodos futuros o solicitarse como devolución).

Este modelo se presenta trimestralmente (para autónomos y pymes en régimen general) en los plazos siguientes:

- 1T: Del 1 al 20 de abril.

- 2T: Del 1 al 20 de julio.

- 3T: Del 1 al 20 de octubre.

- 4T: Del 1 al 30 de enero (del año siguiente).

O mensualmente, para grandes empresas, inscritos en el Régimen de Devolución Mensual del IVA (REDEME) o sujetos pasivos con un volumen de operaciones superior a 6 millones de euros.

2. Modelo 390: Resumen anual del IVA

Es un resumen informativo de todas las operaciones relacionadas con el IVA durante el año, donde también se detallan las importaciones de IVA repercutido y soportado ya declarados en los modelos 303 trimestrales o mensuales.

Este modelo debe coincidir con los datos declarados en los modelos 303 presentados durante el año. Se presenta hasta el 30 de enero del año siguiente al ejercicio que se declara.

¿Qué información sobre el IVA repercutido se incluye?

En ambos modelos (303 y 390):

- Base imponible. El total de ventas o ingresos sobre los que se aplica el IVA.

- Cuotas del IVA repercutido. Las importaciones del IVA cobrados según los distintos tipos impositivos (general, reducido y superreducido).

- Operaciones sujetas y no sujetas al IVA. Según corresponde.

En resumen, el Modelo 303 es el que se utiliza regularmente para presentar y liquidar el IVA repercutido, mientras que el Modelo 390 es un resumen anual de todas las operaciones relacionadas con el IVA.

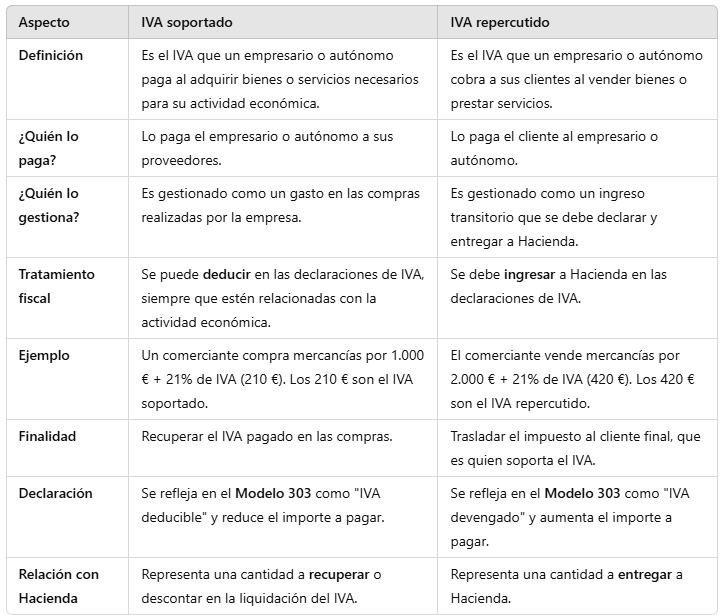

Principales diferencias entre el IVA soportado y el IVA repercutido

El IVA soportado y el IVA repercutido son conceptos fundamentales en la gestión del Impuesto sobre el Valor Añadido (IVA). A continuación, te detallamos las principales diferencias entre ambos:

¿Cómo podemos ayudarte?

Prepararse adecuadamente para garantizar tu gestión económica puede minimizar el estrés y ayudar a evitar problemas. Siguiendo estos pasos, puedes asegurarte de que estás bien preparado. Si tienes dudas o necesitas ayuda adicional, no dudes en contactar a un asesor laboral profesional.

Contacta a Expertos: Si necesitas asistencia personalizada, contacta a nuestros expertos en servicios fiscales y laborales. Podemos ayudarte a iniciar el proceso, preparar la documentación necesaria y representarte